삼프로 일본 버블

삼프로 일본 버블

https://youtu.be/0wiB3v-1yNE?list=PLQvqXcm97CTCSNxkTuQrZvQqGsIWDLTy2

일본 이전에 미국의 80년대 상황을 먼저 봐야함.

석유파동

닉슨 쇼크

- 71년 8월 15일 금본위제도 폐지선언

금에 고정된 돈 제도를 폐지함⇒ 돈을 많이 풀게됨 ⇒ 화폐가치 하락⇒ 인플레이션이 옴.

여기서 인플레이션의 영향을 크게받은것이 국제유가

OPEC, 자원민족주의가 같이 들어옴.

원유에 대한 결제 통화가 달러임

달러 약세 ⇒ 유가 강세

여기서 재밌는게 달러약세가 되면 달러에대한 수요가 없어져야하는데 이 당시는 원유의 수요가 매우 컷기 때문에

원유 수요 ~~ 달러 수요

⇒ 달러가치가 떨어졌을때 원유 수요가있을때 더 많은 달러가 필요함 : 달러가치를 지지하는 강력한 요인.

⇒ 인플레이션의 시기

2불에서 국제유가가 배럴당 44불까지 올라감.

폴 보커 등장으로 해당문제를 해결

오르는 물가를 잡는 가장 좋은 방법은 경기를 박살내는 것

경기 박살 ⇒ 수요가 사라짐 ⇒ 물가하락

금리를 미친듯이 올림.

이때 미국 금리가 11, 12 ~18~19%까지 치솟음

기준금리가 이정도면 시장금리는 더 높으니 20%대였음

중소기업 40%가 파산함, 실업율이 11%에 육박. 서민들이 굉장히 살기 힘들었음

이 때를 바탕으로 한 영화 : 행복을 찾아서

이자가 늘어나니 전세계 돈이 달러로 몰려듬 ⇒ 달러 초강세

일본, 서독이 수혜

이러면서 미국은 제조업 잠식, 무역적자를 겪음. (쌍둥이 적자)

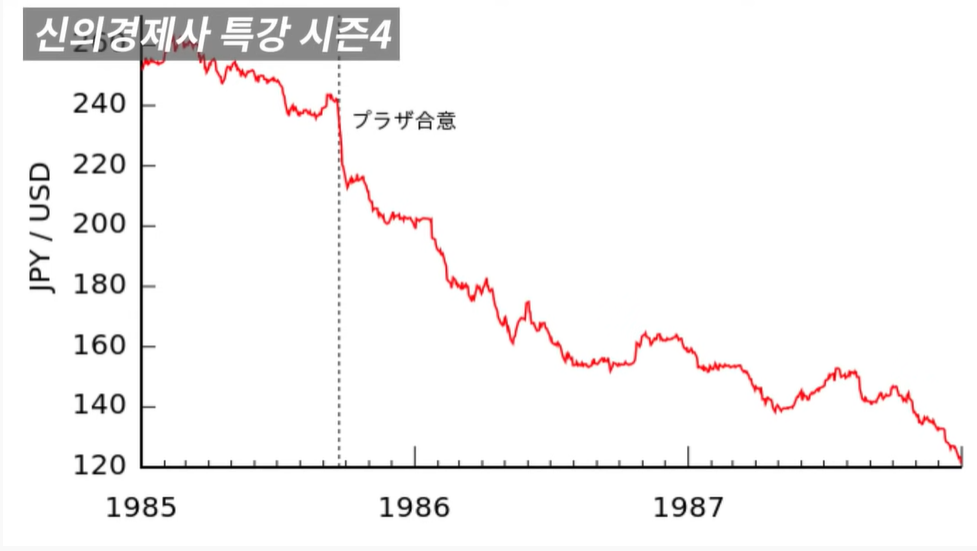

플라자 합의

그 결과 엔화가 두배이상 절상함. ⇒ 엔화의 환율 폭락

당시 일본의 미국 수출 의존도가 매우 컷어서 이를 들어줌

달러당 250엔 → 120엔

일본은 수출경쟁력이 많이 죽었으니 금리인하를 하면서 내수에 집중하게됨.

그런데 미국의 무역적자가 커지진 않았지만 줄어들질 않음

일본산가격이 2배로 늘어난것을 사는 수요가있었지만 미국의 수출품을 별로 사지도 않음.

루브르 합의

결국 미국이 다시 서독 일본을 불러서 내수부양하라고 쪼움.

일본은 : 금리를 낮추고, 부동산 규제완화책을 통해 내수를 키우게 됨. (버블의 시작)

87년도 7~8월 미국은 금리인상을 함.

일본과 서독이 금리인상을 고려했으나 다음의 문제가 생김.

1. 블랙먼데이

“미국이 금리인상을 하면서 미국의 수요가 줄어드는데 일본, 서독도 금리인상을 하면 글로벌 수요(수요의 공백)가 줄어들면서 경기 침체가 올 가능성이 있었음.”

금리인상 ⇒ 수요가 없음 ⇒ 가격이 떨어짐 ⇒ 기업마진이 줌 ⇒ 고용이 줌 ⇒ 고용이 줄면 소득이 줌 ⇒ 수요가 줄음 ⇒ 반복

이런 우려가 생기면서 증시불안이 옴.

다운존스가 22%가 떨어짐

당시 그린스펀이 막 취임한때 이 연락을 받고 놀랐음 두번째 놀라는건 LTCM사태 때,

이 일로 미국, 일본 서독이 금리인상을 포기하게 됨.

2. 안정된 물가

중앙은행은 물가를 보고 금리를 판단함

- 플라자합의 이후 엔화가 초강세가 됨 ⇒ 수입물가가 낮아짐 ⇒ 물가가 안정이 됨

- 85년도 말부터 국제유가가 배럴당 30불 → 10불까지 떨어짐.

중동이 원유시장의 맹주였는데 노르웨이와 맥시코가 들어오면서 유가를 낮추면서 증산경제를 하게되면서 유가가 낮아짐.

이게 합쳐서 일본 물가가 안정됨

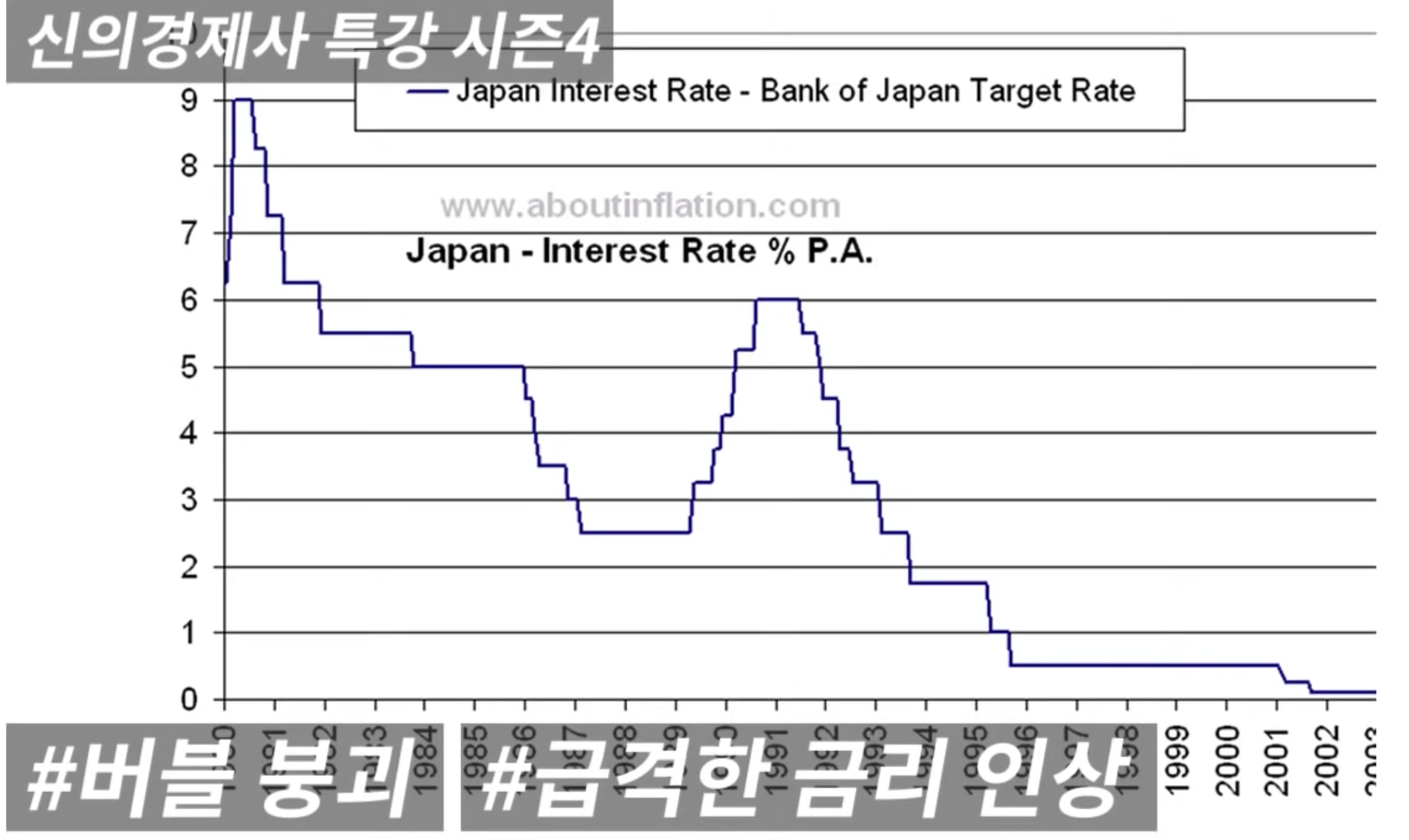

결과적으로 중앙은행이 블랙먼데이, 안정된 일본 물가, 미국눈치등의 이유로 금리인상을 제때하지 못하게 됨.

버블버블

Q : 일본은 수입은 안하고 수출 더럽게 많이 한 국가인데 왜 플라자합의 전까지 일화강세였을까.

- 일본도 어느정도 관리변동 환율제를 사용함

- G5 정상회담 직후에 각국에서 달러를 팔고 엔화를 사게됨 엔화강세공조(달러약세공조)

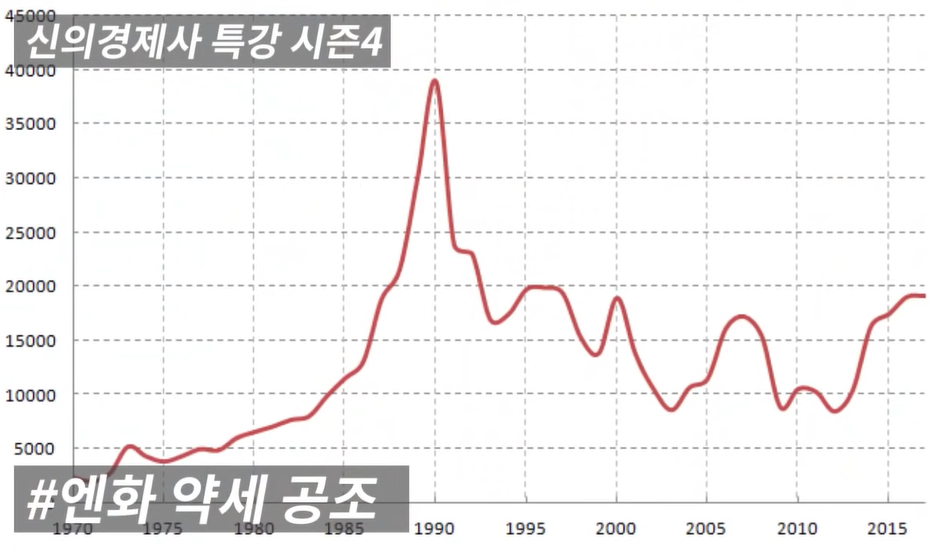

여담 반대로 엔화 약세공세를 했던적도있음

95 1월 고베 대지진

저금리 였던 상태 보험사가 엔화를 팔고 달러를 사고 해외자산을 사게됨 대지진으로인해 보험금을 지급하게 되면서 해외의 자산을 처분하고 달러를 엔화로 들이게됨 그렇게 엔화가 강세기조가 나타나면서 엔화 강세가 됨 그러면서 일본의 요청으로 4월에 역플라자 합의를 하게됨 일화약세공조에 도움을 하게됨

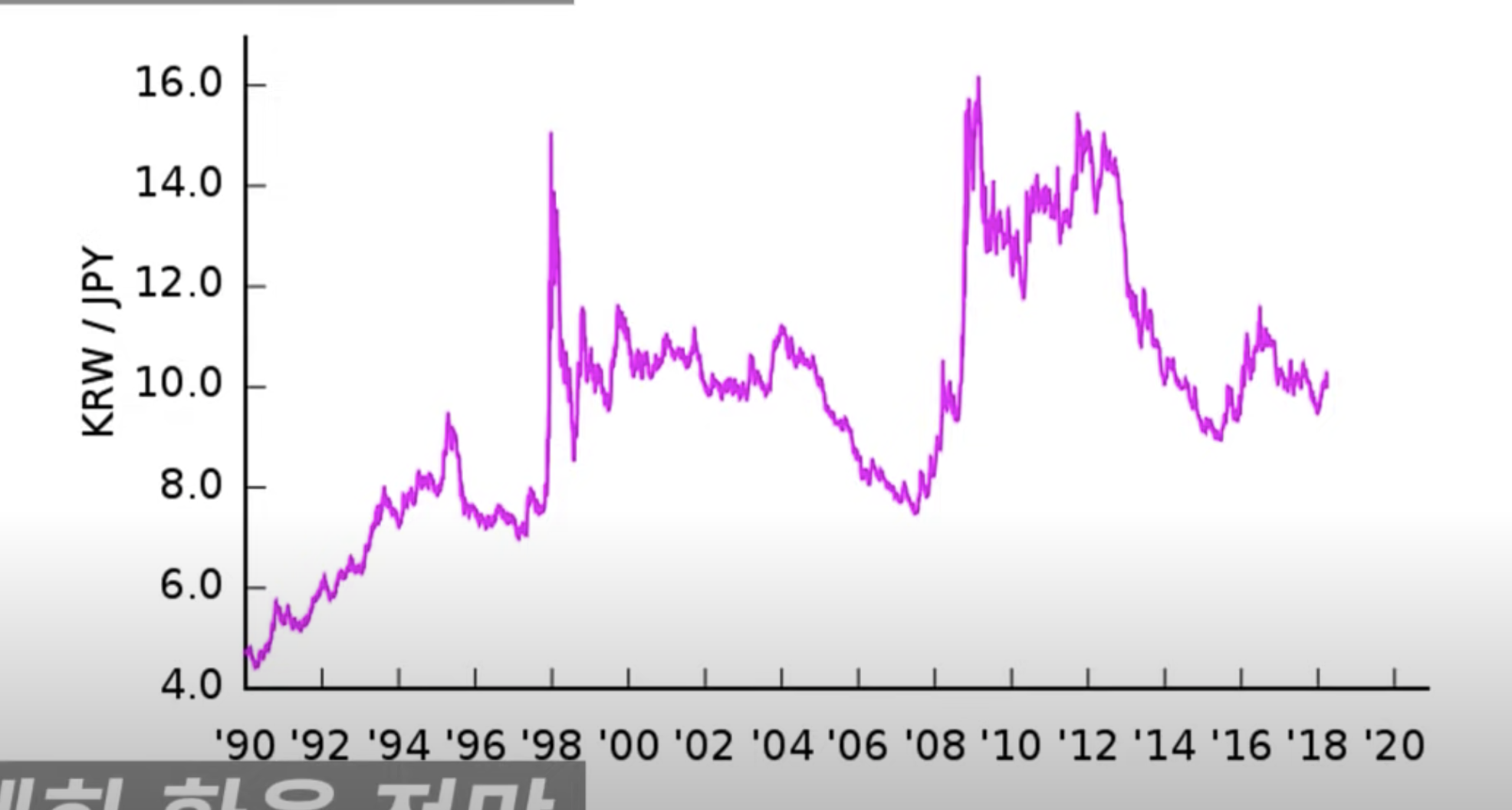

95년 초 엔화가 80엔/ 1달러로 초 강세가 나타나는 현상 달러당 80엔 → 120엔 이때 당시 한국이 강엔화로 수출이 잘되어 설비 투자를 하게되었는데 직후 약 엔화 현상으로 IMF 하나의 요인이 되기도 함.

2011 3월 동일본 대지진.

후쿠시마 원전

슈퍼엔고로 달러당 75엔까지 강했음.

당시 닛케이지수가 8000까지 내려갔음

G8에서 엔화가 더 많이 떨어지는걸 막아줌

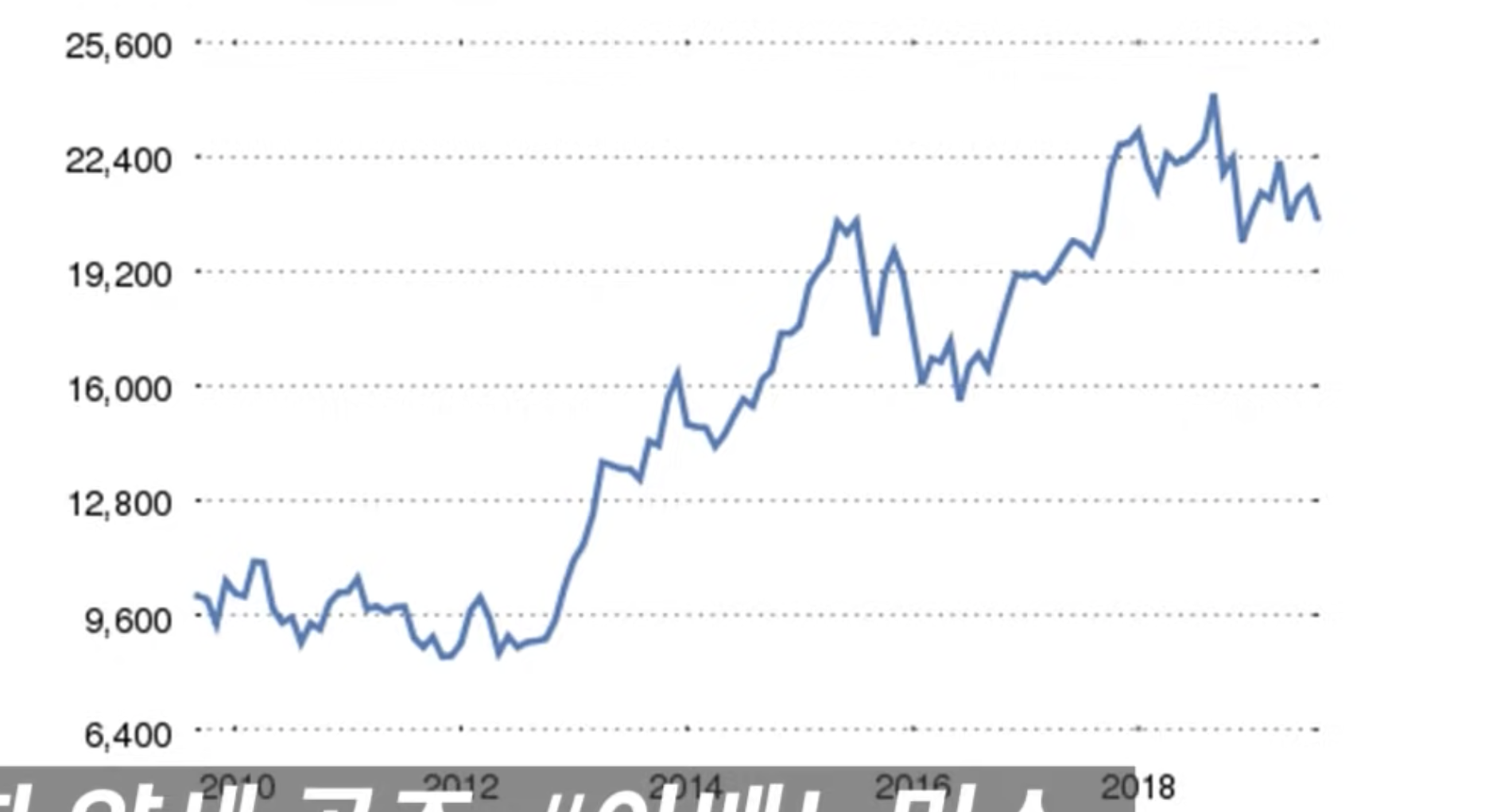

그 후 아베노믹스로 엔화 약세

일본이 양적완화를 하면서 엔화의 공급이 늘어나면서 엔화가 약세가 되면서 최근은 108엔까지 내려감.

Q 엔화를 떨굼 ⇒ 달러 강세 ⇒ 다른 나라 화폐가 상대적으로 약세가 됨 ⇒ 엔화 약세가 의미가 없는게아니냐?

다른 통화들 대비 엔화 약세속도가 굉장히 빠름.

Q 특정 국가 화폐를 약세로 만드는건 굳이 다른나라의 도움없어도 돈 찍어서 풀면 되지않나? 왜 굳이 국제 공조가 필요한가?

기술적으로 가능은 하지만 혼자 약세를 할때 글로벌적으로 왕따가 된다.

아베노믹스 일치감치 했으면 일본주가 하늘로 날아갔을텐데 왜 25년간 빌빌 기었나?

인플레이션을 만든다는건 누군가에겐 좋고 누군가에겐 안 좋을 수 잇음

- 젊은 사람들에게는 물가가 오른다는 기대감이 생기면서 선취하려고하지만 반대로 디플레이션이 나타나면 최대한 소비를 늦게 하려는 움직임이 나타난다

- 일본은 연금생활자가 많음 이분들이 유권자라고 생각하면 과감한 인플레이션 정책을 펼치기가 힘들것이다. 연금생활자에게는 디플레이션이 나쁜건 아님 따라서 정치적인 문제가 있다

아베신조가 등장했을떄 배경은 엔화약세에대한 국가적인 용인도 있었지만 동시에 강하게 밀어붙였다

그결과 니케이 지수가 2만대까지 오르게되었다

https://youtu.be/RJbRRIv5F6s?list=PLQvqXcm97CTCSNxkTuQrZvQqGsIWDLTy2

버블 붕괴

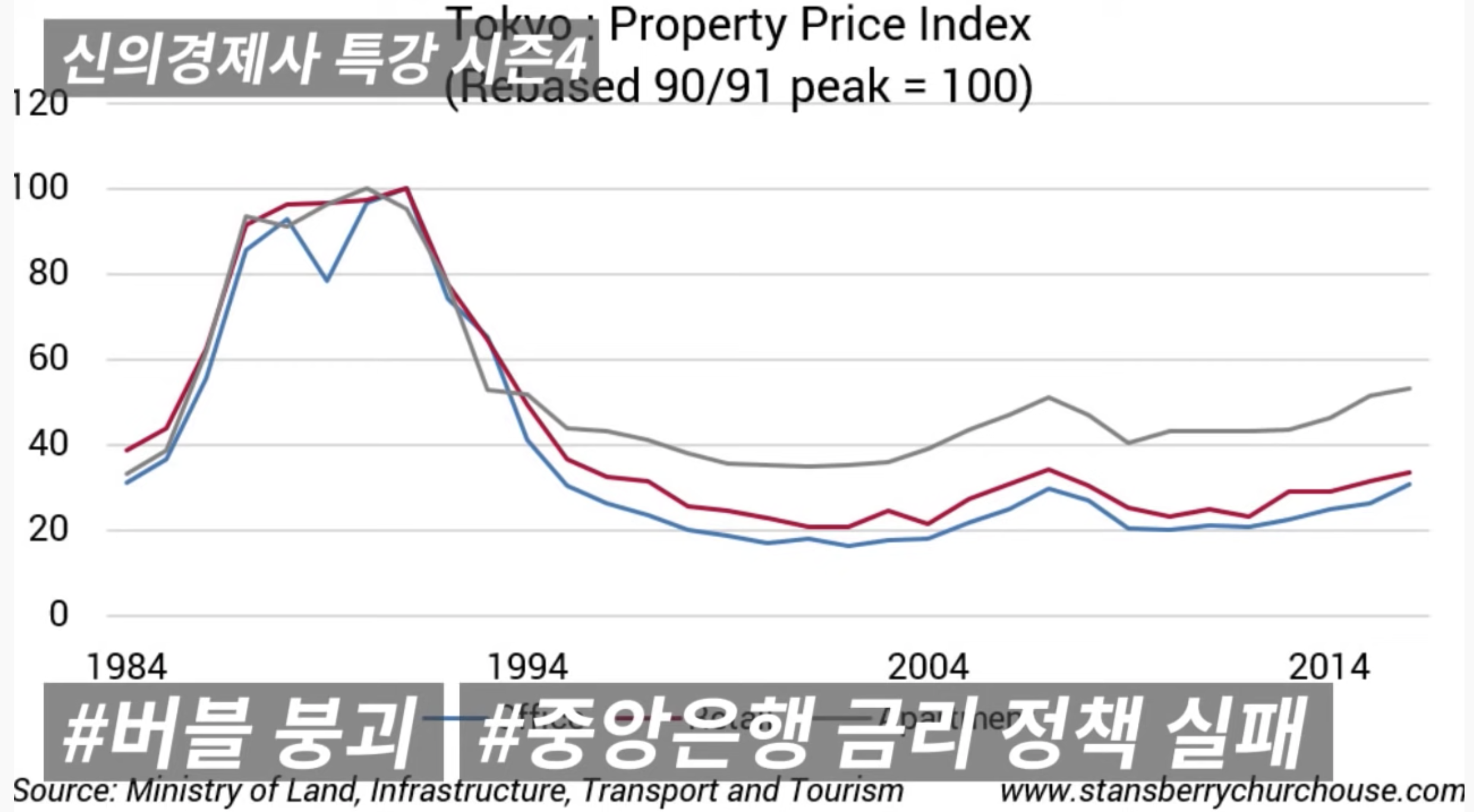

89년도 하반기 : 부동산 가격이 과도하게 올라감

이때 중앙은행 총재가 바뀌었음 : 이때 총재가 부동산 버블에 상당한 위기감을 가지고 처방을 하게됨

- 기준 금리를 2.5퍼센트에서 6퍼센트까지 쭉올림

일본에서는 당시 LTV가 120%대였음 10억짜리 집이있으면 12억을 빌려줄 수 있음. 따라서 부동산 대출이 매우 높음 근데 여기서 금리를 확 올리니까 이자 부담이 생겨, 부동산을 빨리 팔고 빠져나가려고 함

여기서 재미있는 현상이 나타남.

가계부채의 총량이 줄어드는데 개인의 가계부채 비율이 올라감.

10억짜리 집을 샀다고 가정을 하자. 금리가 오르면서 빨리 집을 팔면서 대출을 갚은 사람이 생김 그럼 대출 총액이 조금 줄어듬 ⇒ 근데 부채 비율이라는건 내 자산대비해서 부채가 얼마있는지를 나타내는 비율인데 부채총액이 줄어드는 속도보다 자산이 무너지는 속도가 더 빠르면서 부채비율은 올라감

대출을 6억끼고 10억 집을 샀는데 집이 5억이 되면서 부채비율이 오히려 오름

사람의 소비심리에 부채비율이 영향을 미치는데, 부채비율이 빠르게 늘어나면 소비가 위축된다.

- 집값이 크게 떨어질떄 중앙은행의 대응이 늦었다.

이때 버블은 좀 꺼져야한다. 투기꾼들은 좀 벌을 받아야한다는 심리가 있었다고 생각하는 것과 같이 따라서 중앙은행의 기준금리 인하가 좀 느렸다. 이는 중앙은행의 실책

결국 버블이 무너지면서 부동산이 박살이남

- 이때 은행에 대해서 장부가 평가를 진행함. 내가 담보잡은 자산이 10억이다. 이를 이 집값이 1억으로 내려갔음에도 계속 10억으로 평가하는것

이러면서 은행들의 부실을 감춰줌. 빠르게 은행을 구조조정을 해야하는데 오히려 경기부양을 위해서 건설경기를 대대적으로 부양하게됨

건설경기가 주저앉는데 고용이 늘어나는 좀비사태가 나타남

97 98 아시아 외환위기와 엮여서 더이상 은행들도 버틸 수 없어 하나씩 도산하게 됨.

97년이 되어서야 은행에 자본을 주입하게 됨.

은행이 파산하면 bankrun이 나오게 되는데 은행은 사람이라 치면 심장에 해당하는데 은행이 망하면 신용경색이 나타남 따라서 공적자금을 투입해서 은행을 구제금융하게됨

그러니까 심장에 병이들어서 심장 수술을 해야하는데 심장에 병이 듦으로 피부가 썩으니 피부약만 바른셈

90년에 금융시장이 망가졌는데 제대로 된 처치가 97년이나 되어서야 이루어짐.

일본이 구조조정이 2003년이 되어서야 끝남

이모든것이 일본정부와 은행의 정책실패로 이루어진 결과로 볼 수 있음.

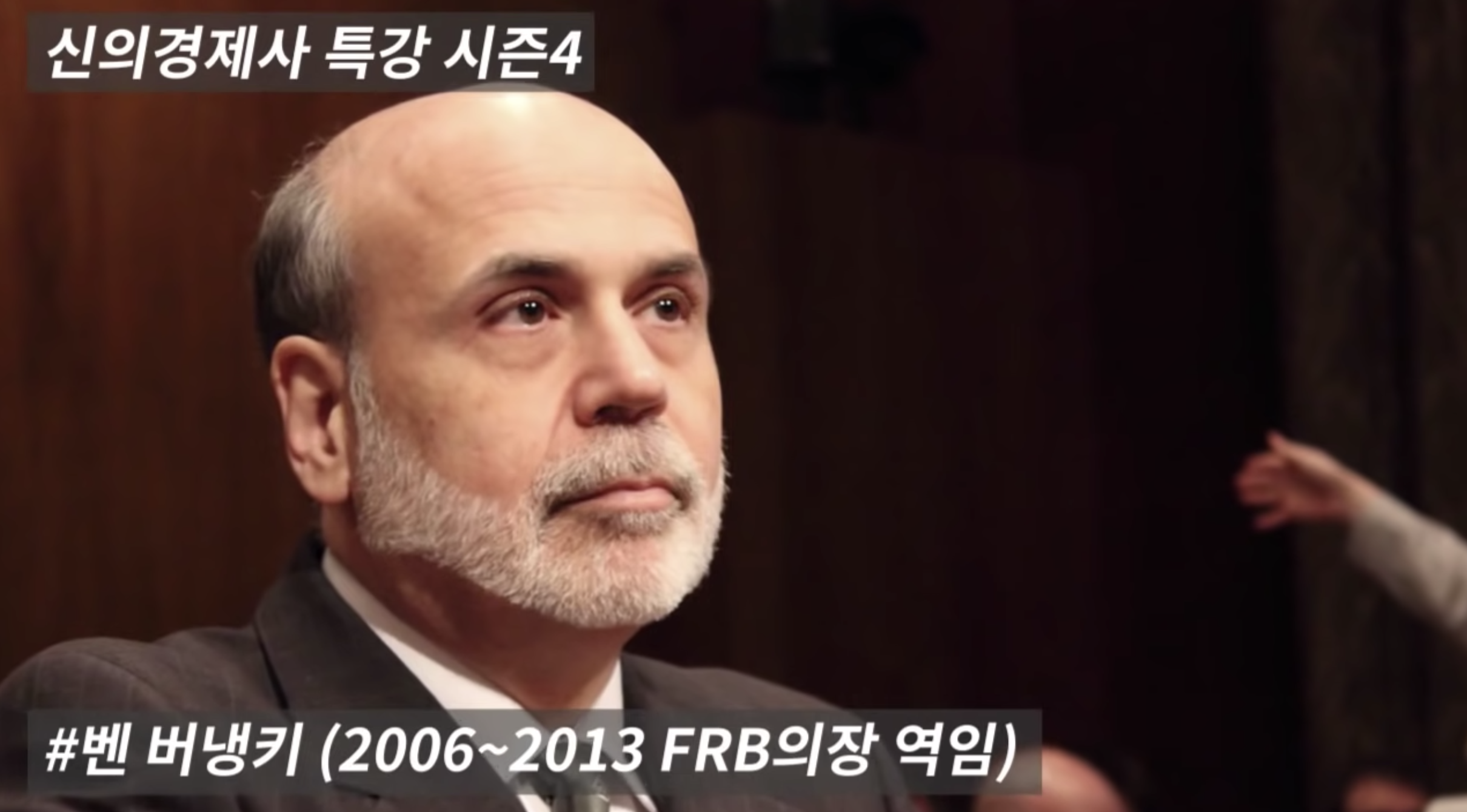

이는 각국 중앙은행의 하나의 교과서적인 사례가 됨 이 중에 벤 버냉키가 일본 버블을 일본을 체류하면서 까지 연구를 많이 연구했는데

이 사람이 이후에 그린스펀을 의장이 되면서 리만 사태를 겪는데 일본에서의 삽질을 보면서 빠른 처방을 할 수 있는 발판이 됨

- 자산가격이 무너짐 ⇒ 빠르게 금리를 내림 + 양적완화

- 은행 공적자금 투입

이로인해 글로벌 금융위기가 장기 불황으로 이루어지지 않게됨

양적완화는 일본이 2000년대 말부터 하게 됨 제로금리 먼저 들어감

결론

일본의 버블 붕괴는 정책실패의 과정이 각국 중앙은행의 교과서가 되었다. 저렇게하면 망한다.

아베노믹스가 나와 어마어마하게 돈을 들이 붓는데도 아직까지도 쉽게 디플레이션에서 회복을 하지 못하고있다.

조치가 늦어 사람의 디플레이션 심리가 강하게 들어있으면 이는 어떤 방법으로도 해결할 방법이 없어진다.

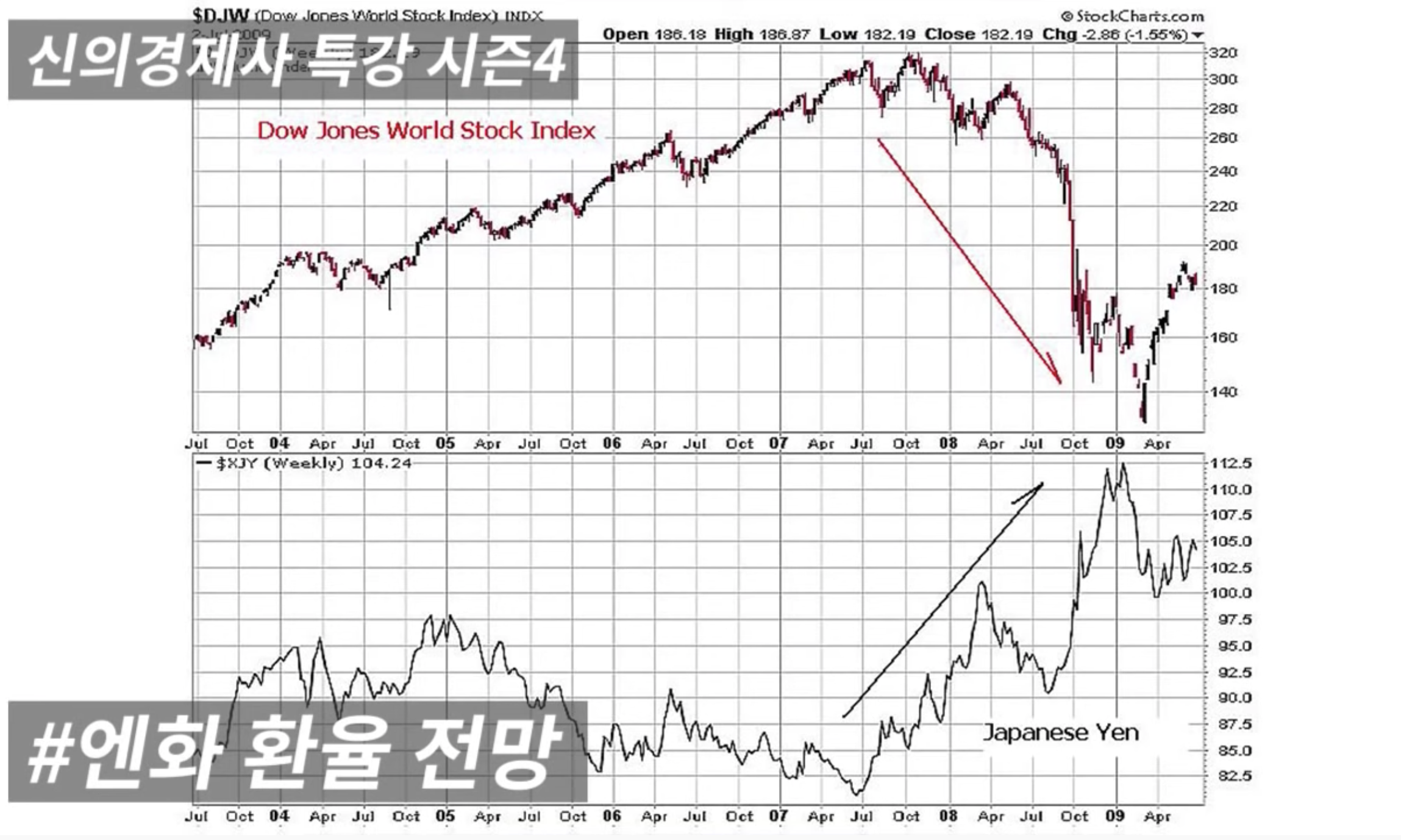

엔화 환율 전망

2016년부터 일본이 10년 국채금리를 고정 시켜버림 -0.1 ~0.1로 고정을 시켜버림.

16년에 버냉키 의장이 일본 의장에게 조언을 해준 정책임. (YCC)

장기금리가 고정된 상태에서

현재는 미국이 금리를 올리는 국면임 ⇒ 일본과 미국의 금리차가 발생 ⇒ 미국 달러 강세, 엔화 약세

반대로 미국 금리를 내리면 ⇒ 금리차가 좁아짐 ⇒ 미국 달러 약세, 엔화 강세

반론 : 일본도 금리를 내리면 되지않냐?

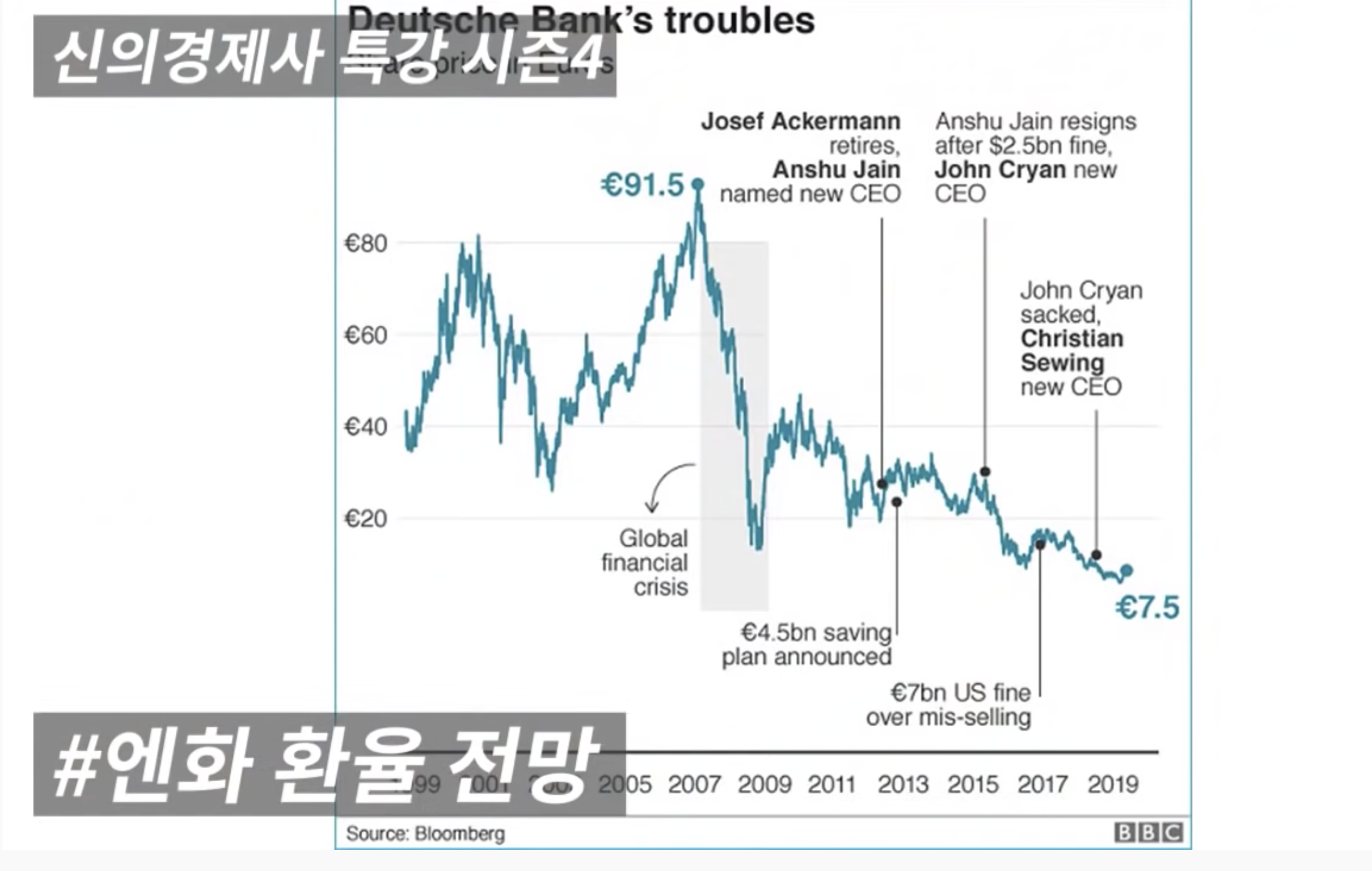

은행 수익성이 낮아지면서 박살이남

현재 닛케이지수는 계속 올라가는데 은행 주가 지수는 모두 박살이 나고있음

마이너스 금리 도입한 모든 국가의 은행 지수는 박살이 나있음

(독일 도이치 뱅크 주가)

독일주가지수는 나쁘지않은데도 도이치 뱅크 주가지수가 금융위기때보다 낮음

엔케리 트레이드

엔화가 급격하게 강세로 가는 국면에서는 엔캐리 트레이드라는게 있음

엔화금리가 워낙 낮다보니 해외 자산투자를 많이함

엔화를 팔고 다른나라 통화를 사서 다른 자산을 산것

최종적으로 가져야하는것은 엔화임

엔화가치가 갑자기 높아지면 해외자산을 팔고 엔화로 돌아오려는 경향이 나타남

이 유동성이 굉장히 커서 회전이 나면서 시장이 출렁날수있는데 이를 엔캐리 트레이드 청산이라 함. (엔화의 초강세 유발)

이러면서 엔화가 더 강세가 될 때가있음